固态电池硫化物:全固态主力路线,产业化进程提速

摘要:基于高安全+高能量密度,固态电池为大势所趋。当前全固态电池向硫化物路线聚焦,以比能量400Wh/kg、循环寿命1000次以上为性能目标,确保2027年实现轿车小批量装车,2030年实现规模量产,产业就核心材料硫化物电解质、硫化锂沿着性能提升和降本上持续做技术攻关,产线从小批量迈向大批量阶段,带来明确的新技术投资机会。硫化物电解质:电化学设计、合成工艺共筑壁垒。硫化锂是电解质核心原材料,竞争要素核心在提纯成本。

聚焦钨钼+稀土,钢研院新材料平台帆起航

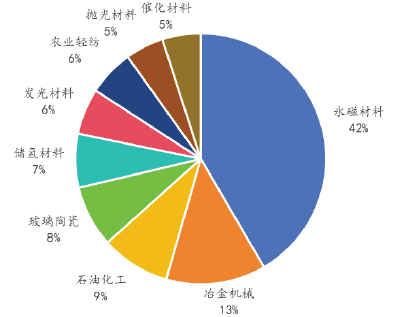

摘要:中国钢研是我国金属新材料研发基地、冶金行业的权威机构,公司传承钢研院深厚的技术积累,近年来,通过优化产业结构,剥离劣质资产,确立了先进功能材料及器件、高端粉末冶金材料及制品、高品质特钢及焊接材料、节能环保与高端科技服务业四大产业布局,以“难熔钨钼为核心的高端粉末冶金及制品、稀土永磁为核心的先进功能材料及器件”为两大核心的战略规划。

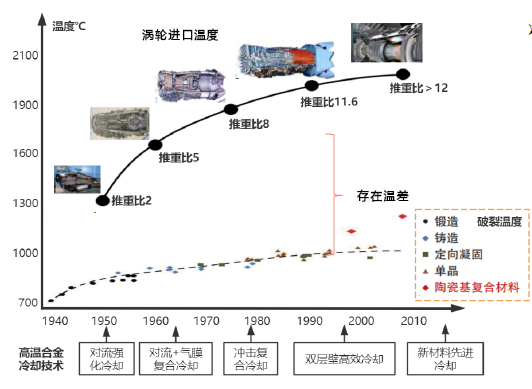

陶瓷基复合材料应用加速,军民需求共振空间广阔

摘要:近年来,国家针对陶瓷基复合材料、高性能陶瓷/纤维材料等新出台多项措施,推动陶瓷基复合材料的研发生产,并对陶瓷基复合材料标准进行规范。陶瓷基复合材料持续出现在各版本的《产业结构调整指导目录》和《鼓励外商投资产业目录》鼓励类中,体现着国家对陶瓷基复合材料的持续大力支持。

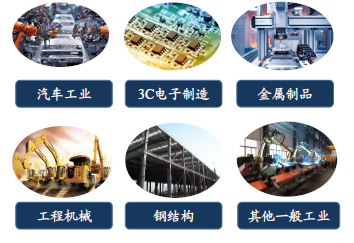

智能焊接大势所趋,看好具备先发优势的国产厂商

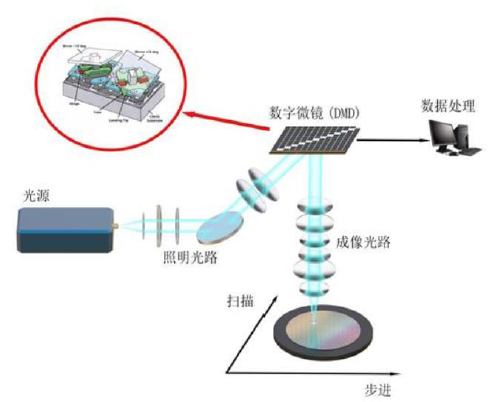

摘要:我国年均3亿吨钢材需要焊接加工,2022年全球占比50%以上,焊接需求大。当前我国焊接仍以人工为主,但在多重因素推动下,机器替人大势所趋。焊接机器人大幅提高焊接自动化水平和柔性化程度,市场需求日益旺盛,2016-2021年销量CAGR 17%。小批量、非标件的焊接需要机器人搭载具备识别和自主规划焊接路径的焊接系统,目前焊接系统的突破难点在于焊接模型和3D视觉。

技术引领有色金属新材料发展,看好未来七大方向

核心内容:1、AI算力发展为时代主线之一,关注芯片、GPU、服务器产业链核心材料发展。2、消费端聚焦人形机器上游磁材、消费电子折叠屏零部件、钛合金材料、智能汽车零部件四大领域。 3、前沿技术端关注通信卫星、超导材料,重点关注核心金属材料。

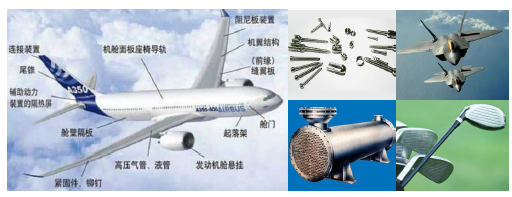

钛合金材料崭露头角,3D打印开拓消费电子市场新需求——3D专题

核心内容:1、3D打印优势明显。2、兼顾硬度和重量,3D打印钛合金材料在3C市场崭露头角。3、苹果有望入局3D打印,进一步打开市场空间。

电镀铜助力电池无银化,促进XBC与HJT产业化提速

摘要:金属化环节主要制作光伏电池电极栅线,目前银浆丝网印刷是主流量产路线。随着N型电池迅速放量,银浆耗量较PERC有显著增加。银浆成本高企是制约N型电池产业化提速的痛点之一,铜电镀作为完全无银化革命性技术发展优势显著。光伏铜电镀工艺重点为图形化与环节,技术路线尚未定型。铜电镀有望加快中试并逐步导入量产,市场空间将进一打开。当前,HJT降本增效与下游招标进展提速,XBC电池获得更多企业储备和量产布局,无银化电镀铜技术渗透率有望提升。

供需格局重塑,稀土战略价值持续提升

核心内容:1、供给端:中国主导全球稀土供给,但海外冶炼分离产业发展不可小觑。2、需求端:能源结构转型背景下高端钕铁硼打开需求成长空间。3、氧化镨钕供需有望保持偏紧,价格中枢有所抬升。